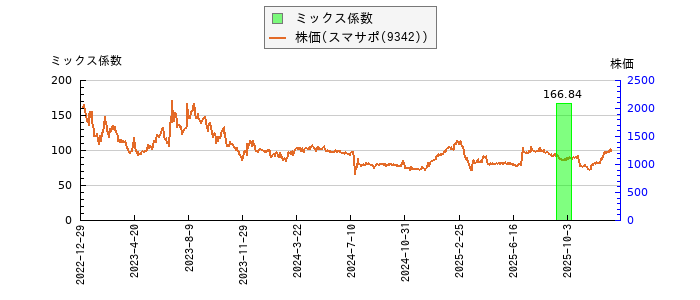

【ミックス係数の推移】スマサポ(9342)

スマサポ 【業種】サービス業 【市場】東証グロース) 2022年12月29日新規上場

グレアム指数とは、ベンジャミン・グレアム氏が提唱した株価の割安・割高を判断する指標のひとつで、PERとPBRを掛け合わせて求めた値です。ミックス係数とも呼ばれています。業種ごとに中央値は異なりますが、一般的には22.5が目安とされています。

グレアム指数とは、ベンジャミン・グレアム氏が提唱した株価の割安・割高を判断する指標のひとつで、PERとPBRを掛け合わせて求めた値です。ミックス係数とも呼ばれています。業種ごとに中央値は異なりますが、一般的には22.5が目安とされています。

業種別のミックス係数中央値一覧

ミックス係数の推移

| 決算期 | 実績値 | 参考(サービス業のミックス係数) | |||||

|---|---|---|---|---|---|---|---|

| PER | PBR | ミックス係数 | 増減率% | - | 中央値 | 平均値 | |

| 2022年9月30日 | - | - | - | - | 個別 | 22.13 | 668.72 |

| 2023年9月30日 | - | 12.86 | - | - | 個別 | 24.91 | 23389.3 |

| 2024年9月30日 | - | 5.48 | - | - | 個別 | 24.84 | 242 |

| 2025年9月30日 | 34.33 | 4.86 | 166.84 | - | 個別 | 22.83 | 70.38 |

| 予想ミックス係数 | 19.1 | 5.21 | 99.51 | △40.4 | - | - | - |

日本:日本基準 国際:国際会計基準(IFRS)

下記は有価証券届出書の経営指標です。

(注) 1.は連結財務諸表を作成しておりませんので、連結会計年度に係る主要な経営指標等の推移については記載しておりません。

2.消費税等の会計処理については、第7期の2018年4月2日に課税事業者を吸収合併したことにより課税事業者になったことを契機に税抜方式を採用したため、第7期の2018年4月2日以降、第8期、第9期及び第10期の売上高には消費税等は含まれておりません。第6期及び第7期の2018年4月1日以前については税込方式を採用しているため、売上高には消費税等が含まれております。

3. 第6期、第7期は第5期よりスマサポサンキューコールをはじめとした現状のサービスを開始し、その拡大期として営業活動に注力していましたが、受注による売上だけではカバーしきれない販管費を投下していたことから経常損失及び当期純損失を計上しております。第10期は新電力サービスにおけるJEPXでの調達原価が想定よりも大幅に高騰して推移したのに対して、需要家への販売価格は固定化していたことから経常損失及び当期純損失を計上しております。

4.持分法を適用した場合の投資利益については、関連会社を有していないため、記載しておりません。

5.1株当たり配当額及び配当性向については、配当を実施していないため、記載しておりません。

6.潜在株式調整後1株当たり当期純利益については、第6期、第7期、第8期及び第9期については潜在株式が存在しないため、第10期については潜在株式は存在するものの、株式は非上場であり、期中平均株価が把握できないため、また1株当たり当期純損失であるため、記載しておりません。

7.第6期、第7期及び第8期の自己資本利益率については、債務超過であるため記載しておりません。

8.株価収益率は、株式が非上場であるため記載しておりません。

9.前事業年度(第9期)及び当事業年度(第10期)の財務諸表については、「財務諸表等の用語、様式及び作成方法に関する規則」(昭和38年大蔵省令第59号)に基づき作成しており、金融商品取引法第193条の2第1項の規定に基づき、仰星監査法人により監査を受けております。なお、第6期、第7期及び第8期については、「会社計算規則」(平成18年法務省令第13号)に基づき算出した各数値を記載しており、金融商品取引法第193条の2第1項の規定による監査を受けておりません。

10.第6期、第7期及び第8期については、キャッシュ・フロー計算書を作成しておりませんので、キャッシュ・フローに係る各項目については記載しておりません。

11. 新電力サービスにおけるJEPXでの調達原価が想定よりも大幅に高騰して推移したのに対して、需要家への販売価格は固定化していたことから経常損失及び当期純損失を計上したことにより第10期の営業活動によるキャッシュ・フローがマイナスとなっております。

12. 入居者アプリ「totono」への投資を行ったことにより、第9期、第10期の投資活動によるキャッシュフローはマイナスとなっております。

13.は、2019年9月26日付で株式1株につき100株の分割を行っております。第8期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益又は1株当たり当期純損失(△)を算定しております。また、2022年7月2日付で株式1株につき100株の株式分割を行っておりますが、第9期の期首に当該株式分割が行われたと仮定し、1株当たり純資産額及び1株当たり当期純利益又は1株当たり当期純損失(△)を算定しております。

14.は、2019年9月26日付で株式1株につき100株、2022年7月2日付で株式1株につき100株の株式分割を行っております。

そこで、東京証券取引所自主規制法人(現 日本取引所自主規制法人)の引受担当者宛通知「『新規上場申請のための有価証券報告書(Ⅰの部)』の作成上の留意点について」(平成24年8月21日付東証上審第133号)に基づき、第6期の期首に当該株式分割が行われたと仮定して算定した場合の1株当たり指標の推移を参考までに掲げると以下のとおりとなります。なお、第6期、第7期及び第8期の数値(1株当たり配当額についてはすべての数値)については、仰星監査法人の監査を受けておりません。

株価等との関係

※PERは、各期末の株価÷1株当たりの純利益(親会社の株主に帰属する部分)の実績値により求めた数値を使用し、PBRは、各期末の株価÷1株当たりの純資産の実績値により求めた数値を使用しています。

配当金/指標

配当利回りと配当性向の推移年収の推移自己資本比率自己資本利益率(ROE)PER(実績)の推移PBR(実績)の推移ミックス係数の推移粗利率の推移売上高営業利益率の推移売上高経常利益率の推移売上高純利益率の推移

財務三表

貸借対照表、損益計算書、キャッシュフロー計算書(一部)を連結して、金額(2025年9月30日)の大きい順に勘定科目を並べ替えたものです。各勘定科目をクリックすると、その科目の金額の推移をグラフと数値で表示できます。

貸借対照表に対応する勘定科目のカッコ内の%の数値は、資産合計に対する比率を示しています。

損益計算書に対応する勘定科目のカッコ内の%の数値は、収益全体に対する比率を示しています。

※有価証券報告書、四半期報告書、半期報告書のデータを使用しています。

Copyright (c) 2014 かぶれん. All Rights Reserved. プライバシーポリシー