キャッシュフロー計算書は、一年間の現金の流れを表すもので、株式公開会社のみが開示が義務付けられている計算書類です。手元にキャッシュが多ければ外部の資金に依存する必要が少なくなるので財務の健全性を確認する資料として使われる。また利益を水増しする粉飾決算を防ぐ目的もある。利益が出ているのに、取引先から売掛金の回収ができず黒字倒産した会社が増えたことから、平成12年3月期から上場企業では作成が義務付けられるようになった。

キャッシュフロー計算書は、上場企業のホームページのIR情報または投資家情報から閲覧できるほか、金融庁が提供している「EDINET」から無料で閲覧できる。

キャッシュフロー計算書では、損益計算書に出てこない現金の出入りがわかるようになっている。お金を借りて現金が手元に入ったとき、借金の返済で現金が減ったとき、設備投資や車の購入で現金が減ったときなど現金の増減があったときに記帳される。

ここでいうキャッシュとは、現金のほか普通預金や当座預金、3か月以内の定期預金、短期の手形、コマーシャルペーパーなど換気性の高いものも含まれる。

損益計算書で利益があがっていたとしても、現金も増えているとは限りません。利益の中には支払期限が到来していない売掛金も含まれています。企業に商品を納入する場合、注文を受けてすぐに現金を支払うよりも、ひと月にまとめて注文を受けて翌月に支払いをする月末締めの翌月払いが多い。しかしこの売掛金が不良債権となった場合、自社の運転資金が不足し、事業が行き詰まるおそれがあります。よって利益の増減だけでなく、実際に使えるキャッシュがどれくらいあるのかを見ておくことはとても大切なことなのです。

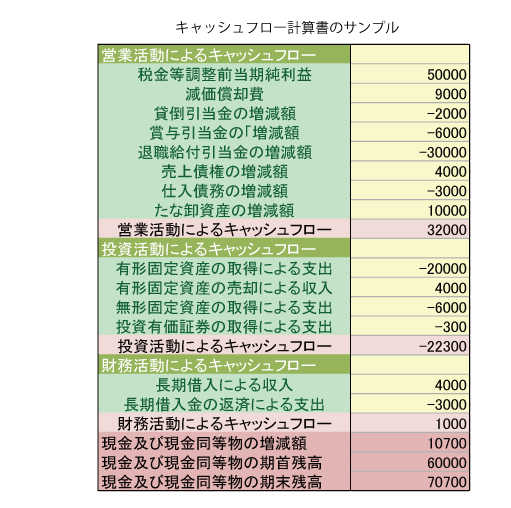

キャッシュフロー計算書は、①営業活動、②投資活動、③財務活動の3つの活動に分けて作られることが多い。

①の営業活動では、会社が営む事業(仕入れや販売、人件費支出など)から生じたキャッシュの増減が表示される。

税引前当期利益からキャッシュ以外のものを差し引いてキャッシュを算出する方法が良く用いられる。

営業活動から生ずるキャッシュはプラスが望ましい。ここがマイナス続きの会社は事業が行き詰まるおそれがあり要注意。

②の投資活動では、土地や建物、工作機械など固定資産の購入や売却、または株式や債券など投資有価証券の購入や売却によって生じたキャッシュの増減が表示される。

会社が成長するためにどれだけ投資したかをあらわすバロメータでもあるので、マイナスになることはよくある。

借金の返済のために資産を売却する必要があるときや、事業が安定して積極的に投資をする必要がすくないときはプラスになりやすい。

③の財務活動では、銀行からの借り入れや新株発行、社債発行、配当の支払いなどから生ずるキャッシュの増減を計算する。

借金をしたり株を発行して現金が増えたときはプラス、配当で現金を支払った時はマイナスで表示される。

最後に現金および現金同等物が期末時点でいくらあるのか、期首(前期)と比較してどれだけ増えた(減った)かが分かるようになっている。